Lo que si gano el gobierno con el control de cambios, es que al no poder fugarse tantos pesos al dolar, aumento mucho la liquidez del sistema financiero en pesos y ahora se puede esterilizar mucho mas la oferta monetaria sin necesidad de subir las tasas. Esa medida si la veo acertada porque le permite mucho mas margen de maniobra en lo monetario. Lo del cierre de importaciones, en cambio es mas dañino.

Si, argentina va a crecer mucho menos en 2012 que en 2011, por una combinación de factores (Menor crecimiento de Brasil, perspectivas de ligera devaluación del real, , quita de subsidios, menor crecimiento de ritmo del gasto, trabas a las importaciones, etc). Así y todo, incluso economistas muy críticicos del gobierno como Espert, uno de los tipos que mas sabe de dinámica de deuda (vaticinó la crisis de 2001), dice que el escenario mas probable es de un crecimiento positivo de un 3 a 4%. Lo dijo el otro día en TN. La única manera de que haya recesión, es que pase algo muy grave en el exterior, como una quiebra totalmente descontrolada de grecia, cuyo efecto se propague a otros países y genere mas quiebras, etc. En ese escenario ultra negativo, sería una recesión como la del 2009, con una caída de pbi del 2-3%. Eso puede ser posible, pero muy poco probable por lo menos ahora. Y no depende en nada de lo que se haga acá, tal como pasó en 2009. En la crisis del 2001, la caída del pbi fue de mas de 10% de golpe, y veníamos de 3 años previos con crecimiento 0. Estamos muy lejos de esa situación.

Sobre el tema Macroeconómico, es cierto que Argentina no tiene la solides que tenía 2-3 años atrás. Es un año de importantes vencimientos de deuda en dólares, combinados con un proceso de ajuste si quieren llamarlo así. Y además ese proceso de ajuste requiere pisar el dolar. Esa combinación de factores es lo que hace díficil que se pueda hacer todo de una vez como quiere el gobierno, pero no imposible.

Voy a tratar de explicarlo sencillo, pero esta parte es bastante técnica y no es facil de bajar a tierra. Desde la ida de Redrado, el gobierno esta pagando la deuda en dólares básicamente con reservas del BCRA. En vez de comprar en el mercado abierto, las toma del BCRA directamente para no generar presión sobre el dólar. Este proceso es sustentable siempre y cuando el BCRA acumule reservas como resultado de los intercambios comerciales y financieros del país. La capacidad de generar reservas se fue agotando en los últimos años debido al atraso cambiario y la fuga de capitales, pero hasta 2010 todavía se seguía creciendo o por lo menos manteniendo los niveles de reservas. Ya en 2011, con un dolar demasiado quieto, y alta expansión económica en los primeros 6 meses, no solo no se generaron sino que se perdieron reservas. El histórico talón de aquíles de la economía argentina, la escasez de divísas, volvió a aparecer.

Prácticamente todas las medidas que esta tomando el gobierno desde Septiembre del año pasado para acá, apuntan a recuperar la capacidad de acumular reservas. Por eso el control de cambios (algo positivo), y por eso las trabas a las importaciones (una herramienta bastante mas discutible, a mi no me gusta demasiado).

Porque el gobierno necesita mantener alto el nivel de reservas? Aquí viene el meollo de la cuestión. En una economía con tipo de cambio flotante pero administrado, y además con control de cambios, en principio la relación entre reservas y circulante no es muy importante. El problema es que la economía esta bastante dolarizada, y si la relación entre reservas y circulante cae a un nivel muy bajo, pueden empezar a darse corridas contra el dólar que especulen sobre la capacidad (o mejor dicho incapacidad) del BCRA de sostener el tipo de cambio.

Para evitar eso, el gobierno se auto impuso una regla bastante estrícta, que exige que haya suficientes reservas para respaldar todo el dinero circulante al tipo de cambio actual. Si esa regla se cumple, el peligro de corrida cambiaria es nulo. Normalmente el BCRA no solo cumplía esa norma, sino que le sobraban muchos dólares. Esas son las famosas reservas de libre disponibilidad, que el BCRA le presta al gobierno para que pague la deuda.

El problema es que a diciembre de 2011, esa cuenta por primera vez cerró en negativo. Esto se debe a un montón de factores, pero el principal es que la devaluación nominal del dolar estuvo muy contenida en 2011. Al estar barato el dólar en terminos reales, se necesitan muchos dolares para respaldar el circulante al tipo de cambio actual.

Esto obligo al gobierno a hacer bastantes cambios en la política monetaria en los últimos meses, que son cuestiones muy técnicas que no las voy a detallar ahora, pero si les interesan después las explico. Hay un articulo muy interesante del ámbito de hoy que escribió Enrique Szewach, pero solo se puede acceder con cuenta online del diario.

En resumen, esos cambios de política monetaria permitieron que las relación entre reservas y circulantes se recupere bastante, y ahora estamos apenas un poco por debajo del limite autoimpuesto por el gobierno.

Así y todo, cumplir esa meta va a ser difícil en 2012, fundamentalmente por lo mismo que en 2011, o sea el dolar quieto. Por lo que las opciones que tiene el gobierno son:

1- Modificar la ley para no tener que cumplir a rajatabla esta regla de respaldar todo el circulante. Desde el punto de vista técnico no habría ningún problema, pero desde el punto de vista mediático y psicológico puede generar tensiones. Tampoco creo que sea para tanto, teniendo en cuenta que rige el control de cambios, pero las corridas en Argentina siempre pueden aparecer.

2-Aumentar el ritmo devaluatorio. Soluciona automáticamente el problema de las reservas de libre disponibilidad, pero al gobierno le preocupa mucho el efecto inflacionario que pueda tener, particularmente este año por el tema de la quita de subsidios y liberación de tarifas. Para mi esa preocupación es excesiva y no creo que pisar el tipo de cambio sea un ancla inflacionaria tan eficaz como se cree, pero para el gobierno si.

Los demás efectos de aumentar el ritmo devaluatorio no son tan graves porque la argentina redujo mucho su deuda en dólares, por lo que ademas corrige rápidamente algunos de los desequilibrios comerciales y también parte de la fuga de capitales. De hecho un cierto ritmo devaluatorio es parte de este modelo desde 2008 para acá y no ha sido un obstáculo para el crecimiento. Para mi es mas dañino pisar las importaciones como se esta haciendo en este momento.

Cuando hablo de devaluar hay que tener en cuenta algo. La alta inflación combinado con un dólar quieto, genera que aumente en forma artificial la capacidad de compras de bienes importados de la economía. Con aumentar el ritmo devaluatorio, lo que se busca es compensar ese efecto, así no se disparan las importaciones. Por supuesto que devaluar aumenta el ritmo inflacionario, pero solo una parte de la inflación es por culpa de eso. El efecto neto es que se corrige el atraso cambiario. Despúes como contener la inflación es otro tema, pero ya con el menor crecimento de este año se podría manejar.

3-Buscar como colocar algo de deuda en dólares en el sistema financiero local. En principio la solución mas fácil, pero el gobierno tiene como máxima endeudarse solamente en pesos en lo posible, idea que comparto y ojala se siga sosteniendo en el mediano plazo.

En consecuencia, si el gobierno no puede con todos sus objetivos múltiples para este año, seguramente terminara resignando voluntariamente su objetivo de congelar el dólar, tal como hizo en 2008 y no por eso se termino el mundo. Por eso hay que ver de aca a junio que pasa.

El problema es un poco ese, el dolar ahora esta barato, se atrasó mucho el tipo de cambio real en 2011 (principalmente por la inflación, el poco movimiento del dolar nominal, y fundamentalmente el fin del proceso de apreciación del real.), entonces las posibilidades exportadoras de la industria son mas bajas. Si el dolar esta mas caro, no es necesario poner tantas trabas a las importaciones, pero el gobierno esta tratando de sostener el valor del dolar quieto por otros motivos.

Como dije en otros post, mi impresión es que esta es una situación transitoria, lo de pisar el dolar responde a que el gobierno lo quiere usar como ancla inflacionaria ante la quita de subsidios y consecuente liberación de tarifas, por lo menos mientras dure el proceso. Y para que eso no afecte el superávit comercial en el mientras tanto, se ve obligado a pisar importaciones.

Pero en el mediano plazo hay que dejar ir el dolar (y bastante), porque encima brasil parece que tiene decido seguir bajando tasas, lo que va a depreciar mas el real. Tenemos que acompañar ese movimiento como sea porque es nuestro principal socio comercial y no nos podemos desfazar por mucho tiempo.

Esta es una frase bastante interesante, porque si hay algo que criticaría Hayek ( si se pudiera levantar de la tumba), como buen economista liberal de la escuela austríaca, es la manipulación intervencionista por parte de los bancos centrales de la tasa de interés, para utilizarla como herramienta de política macroeconómica. Esa planificación activa de las tasas de interés, es uno de las piedras angulares del neoliberalismo, una de las cosas que lo diferencian claramente del liberalismo clásico.

De hecho, la manipulación de tasas es una herramienta muy válida como política macroeconómica. El problema reside en que cuando la FED regula el costo del dinero del dolar, o el BCE el costo del dinero del euro, afectan directamente o indirectamente a la liquidez global.

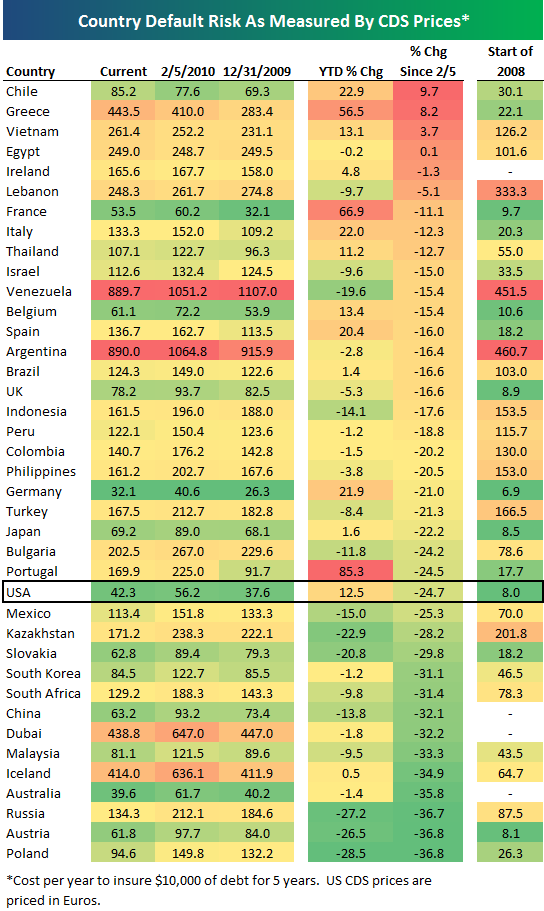

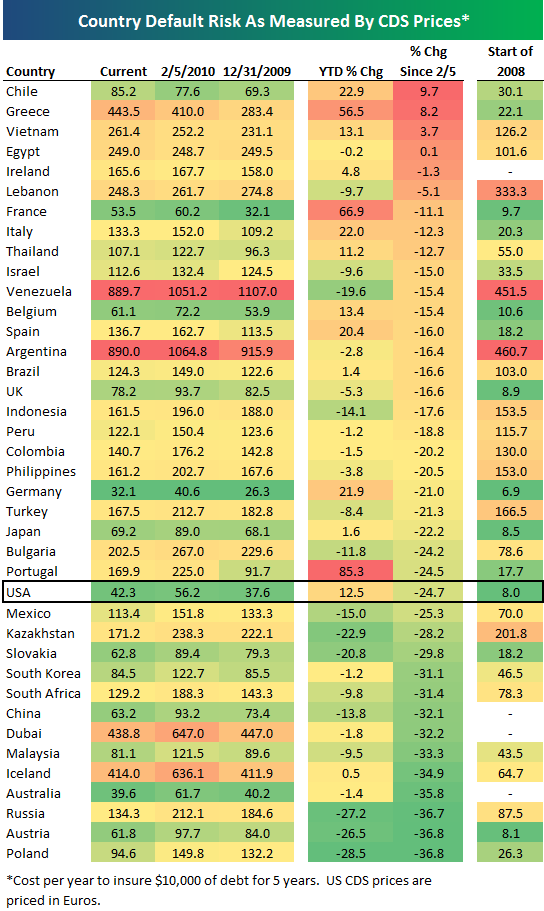

Esto puede ser interesante para responder tu pregunta. El CDS es un instrumento financiero que permite “asegurar” la deuda que un acreedor tenga, por ejemplo bonos soberanos griegos o argentinos. En la práctica, es un acuerdo privado donde el tenedor de deuda, supongamos Fulanito Perez, le paga a un tercero, que puede ser un banco por ejemplo, llamemosle banco A una determinada suma mensual por tiempo indefinido. Si el pais emisor de la deuda se declara en default, el banco A debe pagarle la deuda asegurada a Fulanito Perez, y a cambio se queda con esos bonos defaulteados. Eso siempre Fulanito Perez quiera ejecutar esa opción. Puede decidir, a pesar de pagar el seguro, que es preferible quedarse con la deuda defaulteada.

Este instrumento se viene usando mucho hace varios años, no solo para deuda de paises sino tambien de empresas por ejemplo, aunque se lo ha ejecutado en pocas oportunidades. No se sabe que va a pasar el día que quiebre algun pais demasiado grande, porque se le va a hacer muy dificil al que aseguro la deuda poder pagarla.

De cualquier manera, es básicamente un instrumento especulativo, pero es interesante para mostrar como persigue el riesgo de impago el mercado.

Les pongo una tabla de el 6 Febrero, donde estan rankeados los paises según su riesgo de impago. Esto no equivale a lo que se denomina habitualmente riesgo país, aunque es algo parecido.

(Versión actualizada de la tabla)

Como ven, Grecia es el líder absoluto y el mercado especula una posibilidad de default altísima. Los demas estan en amarillo, lo que implica es que hay cierto riesgo de default pero no es inminente. Dentro de Europa, a Grecia le siguen Portugal, Irlanda, Italia y España.

El valor tan alto de Venezuela y Argentina no es arbitrario. No se debe a que sean economías que tengan una situación de deuda tan mala, sino a que están prácticamente fuera de los mercados de capitales.

En el caso Argentino, el riesgo que se percibe es que todos los fondos necesarios para pagar la deuda deben salir del ahorro nacional, ya que no tenemos la opción de volver a tomar fondos externos en masa, mientras no levantemos el default. Tenemos algunos canales para reciclar deuda, pero no son muchos. Entonces si bien los vencimientos no son grandes y los fundamentals de la economía siguen mas o menos bien, estamos en desventaja en el sentido de que si se nos complica un poco nadie nos puede salir a rescatar. Por eso en parte la desesperación del gobierno para asegurarse los dólares.

Como se ve, el gráfico compara la situación actual (6 de febrero), con la del 31 de diciembre del año pasado. El riesgo percibido bajo mucho en la mayoría de los casos, por la gran inyección de liquidez del BCE.

La responsabilidad UE reside en que esto de Grecia ya se sabía desde hace tiempo, y las agencias de control comunitarias miraban para otro lado, o si denunciaban estadísticas irregulares, no había voluntad política de hacer nada.

Porque la realidad es que se armo una especie de esquema ponzi, donde el inversor sabe que el país es insolvente si se viera forzado a tener que pagar la deuda por si mismo, pero no le importa porque mientras este país pueda seguir emitiendo deuda e ingresando capitales no pasa nada, total el proceso es autosustentable, las nuevas deudas pagan las viejas y así sucesivamente. Y encima era una deuda rentable, por eso la compraban. No sorprende que los principales tenedores de deuda griega sean bancos alemanes y franceses.

Lo que cago todo el esquema fue la crisis subprime de 2008, que generó caídas de liquidez en todo el sistema financiero mundial y de golpe los inversores huyeron en masa de los activos riesgosos, entre ellos la deuda griega. Eso elevo mucho los costos de financiamento de los países con mayor deuda y mala situación fiscal, y ahí si se hizo evidente de golpe que no tenía ninguna capacidad de pago, y no solo eso, necesitaba que continuara la inyección de dinero para cubrir su déficit. Al encarecerse el costo de financiamiento, una deuda “manejable” se transforma en una bomba en pocos años si la situación no se soluciona rápido.

Lo que favoreció el furor de la deuda soberana de paises períféricos, fue básicamente la muy laxa política monetaria, tanto de la Fed como del Banco Central Europeo. Semejante liquidez en la economía, alimenta el apetito por el riesgo de los inversores. Por un lado es bueno, porque los paises emergentes tienen acceso a poder emitir deuda barata, y en mucha cantidad, pero al mismo tiempo se pierde cualquier tipo de prudencia…

Cuando digo que la apertura financiera de finales de los 70 hasta hoy nos hizo pelota, es en parte por esos números. Los resultados del modelo ISI eran pobres es cierto, pero algo se crecía. Lo que vino después fue de terror. En general muchos paises de la región, especialmente los mas grandes, sufrieron económicamente en los 80. Chile, Venezuela y Uruguay por ejemplo. En los 90 todos crecieron fuerte, gracias a que los EEUU bajaron las tasas de interés, y se volvió a llenar de capitales la región.

Lo que nos diferencia profundamente del resto, es la crisis del 2001, y el desempeño de los 3 años previos, ya que mientras todo el mundo crecia, nosotros tuvimos primero un estancamiento, y luego un retroceso muy grande. Por eso Cavallo y otros más habría que decretarlos criminales económicos, no podes hacer que un país entre en una crisis de semejante magnitud con el mundo en un buen desempeño económico en general.

Nosotros fuimos el peor del mundo en terminos de desempeño relativo desde 1976 ha 2001 sino me equivoco, sacando algun país africano. Por empezar teníamos un tejido industrial muy extenso, entonces eramos los que mas íbamos a perder con la apertura y así fue. El argumento que se uso para la apertura financiera y comercial, era que de nada valía tener un producto elevado, si los productos que hacíamos estaban muy atrasados tecnológicamente y cada vez nos quedabamos más. Los paises mas pobres o con menor desarrollo relativo, sufrieron menos la apertura porque no había nada que perder. Nosotros en cambio perdimos todo, si bien nos modernizamos (hasta ahí), el costo fue un poquito mas alto de lo estimado

El problema es un poco ese, el dolar ahora esta barato, se atrasó mucho el tipo de cambio real en 2011 (principalmente por la inflación, el poco movimiento del dolar nominal, y fundamentalmente el fin del proceso de apreciación del real.), entonces las posibilidades exportadoras de la industria son mas bajas. Si el dolar esta mas caro, no es necesario poner tantas trabas a las importaciones, pero el gobierno esta tratando de sostener el valor del dolar quieto por otros motivos.

Como dije en otros post, mi impresión es que esta es una situación transitoria, lo de pisar el dolar responde a que el gobierno lo quiere usar como ancla inflacionaria ante la quita de subsidios y consecuente liberación de tarifas, por lo menos mientras dure el proceso. Y para que eso no afecte el superávit comercial en el mientras tanto, se ve obligado a pisar importaciones.

Pero en el mediano plazo hay que dejar ir el dolar (y bastante), porque encima brasil parece que tiene decido seguir bajando tasas, lo que va a depreciar mas el real. Tenemos que acompañar ese movimiento como sea porque es nuestro principal socio comercial y no nos podemos desfazar por mucho tiempo.

Lo que si gano el gobierno con el control de cambios, es que al no poder fugarse tantos pesos al dolar, aumento mucho la liquidez del sistema financiero en pesos y ahora se puede esterilizar mucho mas la oferta monetaria sin necesidad de subir las tasas. Esa medida si la veo acertada porque le permite mucho mas margen de maniobra en lo monetario. Lo del cierre de importaciones, en cambio es mas dañino.

Pero el sector financiero sigue siendo chico en la Argentina, en parte porque nunca se termino de levantar el default y tanto el Estado como los privados siguen mayormente excluidos de los mercados de capitales.

Si es cierto que creció mucho desde el 2002 para acá, pero de niveles bajísimos luego de lo de la crisis de 2001. Ese crecimiento se genero gracias a acumulación de capital genuina y ahorro doméstico de la economía local.

Pero aún ese crecimiento fue muy acotado teniendo en cuenta la potencialidad, las tasas de inversión son demasiado bajas para la oferta de ahorros disponibles, y a pesar de los múltiples planes de estimulo al crédito del gobierno en 2010 y 2011, lo único que creció un poco fueron los créditos para el consumo. Los créditos productivos, especialmente a largo plazo, por una serie de situaciones no terminan de despegar (inflación, depreciación nominal del peso, etc). Fundamentalmente es porque los bancos son reacios a prestar en estas condiciones a largo plazo.

O sea el modelo económico actual ni de casualidad favorece al sector financiero a la escala que lo hacía en los 90 por ejemplo. De hecho estamos un poco en el otro extremo (también malo), se expulsan capitales de forma furiosa porque hay elevadas ganancias y pocas oportunidades de inversión. En los 90 el ahorro doméstico era bajo, y todo se financiaba con capitales que venían del exterior a aprovechar la estabilidad monetaria y las suculentas tasas de intereses. Así y todo, la inversión tampoco era gran cosa durante la convertibilidad.

Volviendo al presente, Las altas ganancias de los bancos se deben mas al elevado crecimiento de la actividad económica de los últimos años que a una política del gobierno que favorezca explicitamente al sector. Lo que se le puede achacar al gobierno es que no consiguió orientar el ahorro doméstico hacia inversiones en el sector productivo, a pesar del elevado crecimiento económico y relativa estabilidad macroeconómica. Mas teniendo en cuenta que la coyuntura externa en ese aspecto es favorable, porque las muy bajas tasas de interés en el mundo desarrollado, y encima la inestabilidad de los mercados financieros externos, deberían hacer muy atractiva la inversión en una economía como la nuestra, no solo la del tipo especulativa sino la inversión real. Algo así como le pasa a Brasil, que recibe mucho de las 2.

El tema de los mercados financieros es realmente muy complejo para una economía pequeña como la nuestra. Hoy se acumula capital a una gran rapidez, pero este se fuga porque no encuentra oportunidades de inversión. Es tan extrema la cuestión que nuestro todavía elevado superávit comercial ya es completamente insuficiente para sostener la balanza de pagos, de ahí las medidas de control de importaciones y del mercado cambiario que implemento el gobierno desde octubre para acá.

Hoy el gobierno se encuentra un poco entre la espada y la pared , ya que si realiza una apertura financiera grande con el objetivo de detener esta sangría actual, lo mas probable es que al poco tiempo de vuelta totalmente la balanza y no sepamos como mierda parar los ingresos de capitales. Argentina si controla sus niveles de inflación, arregla definitivamente con los bonistas en default y deja flotar el dólar, inmediatamente se convierte en una gigantesca aspiradora de capitales, tanto para inversiones genuinas como para inversiones especulativas. Y lamentablemente en su mayoría van a ser de las últimas creo yo, lo que se transforma en un problema.

Por lo tanto, pasaríamos de un extremo al otro en un plazo de meses. Y lo mas seguro es que el problema de fondo, la baja inversión en el sector productivo, siga persistiendo.

Si, la venta de YPF fue una medida que se tomo básicamente para financiar al estado y generar un fuerte ingreso de dólares, en un contexto de agotamiento del modelo económico y los primeros síntomas de crisis. La última joya de la abuela que se llevo puesta la convertibilidad. El problema de los 90 es que se privatizó todo sin discriminación. Concretamente lo de YPF y lo de la privatización de las jubilaciones, terminaron generando un agujero fiscal tremendo a largo plazo, y en ultima instancia incluso ayudaron al hundimiento posterior.

Suscribo la idea de que el estado sea accionista, igual supongo que cuando se expropiaron a las AFJP, se quedó con acciones de Repsol YPF. No me parece adecuado que el estado sea empresario (en el sentido de administrar el negocio), pero si es bueno que tenga propiedad y control, y por supuesto influya en las decisiones. Y además que participe directa e indirectamente de la renta. Hay otras áreas donde si podría ser mas interesante el estado argentino como empresario, pero eso lo dejo para otro thread.

Como estan las cosas hoy serìa muy enquilombado. Si Europa, antes la primer crisis fuerte, ve sufrir de esta manera al Euro, ni me imagino acà.

El mercosur esta muy lejos de ser un área monetaria optima, y ademàs una moneda común implica que todos los países renuncien a la soberanía monetaria. Los problemas se multiplicarìan y el comercio podrìa desesquilibrarse completamente. Al no haber un gobierno central que arbitre objetivamente entre los integrantes, ni transferencias fiscales entre los estados, serìa lisa y llanamente una locura.

Como dije en otro post, la situación del mundo hoy nos obliga a una actitud un poco mas proteccionista. El tema es que se se esta cerrando en demasía la importación por una cuestión que excede al problema comercial. O sea que desde ese punto de vista, si se puede decir que se esta tapando un agujero, que es la brecha de dólares para el 2012 de la economía. Se necesitan muchos dolares fundamentalmente para financiar la fuga de capitales, y para pagar deuda. 2 problemas que son ajenos a la cuestión de la política comercial. La fuga de capitales el gobierno lo intenta frenar con los controles cambiarios, pero no la va poder interrumpir totalmente. En lo que respecta a la deuda, no tiene alternativa a juntar las divisas y pagar.

Entonces el gobierno para estar tranquilo de que va a poder afrontar los pagos de deuda sin quemar reservas, se ve obligado a pisar con todo las importaciones y así asegurarse un superavit comercial grande. En lo comercial, el problema de déficit grave lo tenemos con Brasil irónicamente, pero en general todavía estamos bien, aunque no tanto como antes porque la economía se encareció mucho debido a la inflación.

El problema fundamental es ese, la inflación es mucho mas alta que el ritmo devaluatorio en los últimos 4 años, entonces la perdida de competitividad es muy acelerada. Irónicamente Brasil, teniendo una inflación baja, sufrió un problema similar debido a la brutal apreciación nominal de su moneda desde 2009 para acá, y se vio obligado a bajar las tasas y devaluar un poco el real en los últimos meses para acomodar la cosa. Nosotros no tenemos una salida tan fácil lamentablemente.

Lo que describís es lo que pasa en un modelo abierto con tipo de cambio alto, nominalmente se permite el ingreso a todo tipo de productos , pero en la práctica entran pocos bienes suntuarios debido a que son poco accesibles al consumidor medio. Entonces la balanza comercial sigue siendo positiva, sin necesidad de cerrar la economía. Era mas o menos lo que teníamos en Argentina hasta 2007. Lo que sucede es que la inflación de los últimos años fue tan alta que nuestro tipo de cambio real se aprecio mucho, y ahora con la devaluación de Brasil todavía peor.

El mercado interno, no solo por la población sino por la capacidad de consumo es lo suficientemente grande. Mas teniendo en cuenta que el mercosur es como una extensión de ese mercado interno a fines prácticos. Pero es importante también que las industrias que se radiquen acá se orienten aunque se parcialmente a la exportación, para ayudar a compensar la balanza comercial y lograr especialización productiva. Algo de eso ya existe, por ejemplo con las VW Amarok o las Mercedes Sprinter, 2 productos que se fabrican desde la Argentina y se exportan al mercado mundial, pero que tienen alta demanda regional.

Lo otro que es imprescindible, es desarrollar las industrias subsidiarias. Tenemos una debilidad muy grande en la producción de bienes intermedios, el caso mas típico es la industria autopartista. Esa si necesita un régimen de protección especial, porque si uno protege el producto terminado, pero permite la libre importación de insumos y bienes intermedios, nunca va a desarrollar la cadena de valor nacional.

EL problema de ese tipo de notas es que proponen como solución la apertura financiera. Eso en el largo plazo por si solo no soluciona nada, como digo, entran una burrada de dolares que permiten financiar el desequilibrio. En el corto plazo la economía crece fuerte, baja la inflación, no hay falta de dólares, todo muy lindo. Pero a los 3-4 años, tu balanza comercial se deteriora completamente por el brutal incremento de las importaciones, y el poco dinamismo de las expo. Tenes un déficit importante, aun con soja y todo. Brasil por ejemplo tuvo déficit comercial en Enero. Eso habla a las claras como un modelo tan aperturista en lo financiero puede ser un problema. Y encima para ese momento, seguro el mundo desarrollado esta creciendo mas fuerte, lo que va a traer aparejado tasas de interés crecientes. Esas tasas crecientes van a ser un peso cada vez mas grande en la economía domestica, ya que va a tener que poner lo mismo mas un “premium” para sostener el ingreso de capitales. Y cuando nos dimos cuenta, pasaron 7-8 años, nuestro tejido industrial se estanco o retrocedió, nos queda una deuda brutal en divisa extranjera, y nadie nos sale al rescate. Otra vez sopa.

La argentina solo puede salir nuevamente a los mercados de capitales, (en caso de que lo necesite porque el ahorro endógeno es insuficiente para sostener la inversión, cosa que es discutible) una vez que ya haya hecho las transformaciones estructurales, sino todo lo que va a entrar de plata es timba, y va a servir para perpetuar el atraso. Se puede crecer con financiamiento externo, así por ejemplo lo hizo Corea del Sur, pero primero estableció las reglas de juego y su apertura fue gradual y dirigida a financiar a los conglomerados industriales, no a consumo o a especulación.

Dicho esto, el gobierno no puede mantener cerradas de esta manera las importaciones. Tiene que dejar ir el dolar, y eso las va a restringir automáticamente, sin necesidad de cerrar nada. Y levantar el acelerador en el crecimiento del gasto. Si, esto es mas costoso a corto plazo, pero la economía tiene que converger a una tasa de crecimiento un poco mas baja, e ir tratando de frenar la inflación. Hay que reestablecer la robustez macroeconómica, eso es lo primero. Un objetivo de crecimiento del 5-6% anual sería razonable, el mundo ya hoy no nos permite sostener tasas del 8-9 %, principalmente porque Brasil se esta frenando.

Darth nisis, me podrias explicar entonces, porque brasil mantiene la inflacion baja y estable, mientras la nuestra sube y sube?

Básicamente porque deja flotar la moneda, y tiene una política monetaria un poco mas conservadora, sumado a la apertura financiera. Las 3 cosas van de la mano. Nosotros hasta el 2007-2008, para sostener el valor del dolar en un nivel alto, teníamos que comprar el exceso de dólares, y eso implica mucha emisión de pesos. Si vos no compras ese exceso de dólares, lo que sucede es que el dolar baja. En vez de valer 3.15 como valía en ese momento, podría haber llegado a 2.50 o 2 pesos. La combinación de menor emisión de pesos, mas una moneda que se va apreciando ( y por ende abaratando constantemente el precio de los productos importados), te permite crecer fuerte con una inflación baja, ya que ambos factores contienen el crecimiento de precios.

Pero el problema es que aun teniendo baja inflación, tu economía, debido a la entrada de capitales y el efecto de apreciación de tu moneda, se encarece rápidamente. El consumidor no lo nota, pero los exportadores industriales lo sufren cada vez mas. La industria que abastece al mercado doméstico puede notarlo menos, pero cuando llega a su techo de crecimiento, y no hay facil salida exportable debido a los altos costos, tenes un problema. Esto es díficil de evitar, no hay soluciones mágicas. Es cierto que ellos via tasa de interes pueden mas o menos manejar los movimientos de capitales (aunque es muy complicado, mas en un mundo con incertidumbre), y de hecho estan tratando de revertir un poco la situación, pero la cagada ya esta hecha.

Volviendo al caso Argentino, hay mecanismos para neutralizar esa alta emisión derivada de la política de sostener el dolar alto, pero no son muy efectivos. A eso le sumas una política de crecimiento salarial y de gasto público muy expansiva, y eso alimenta la inflación. Lo que sucede es que esta política tan expansiva del gobierno en su momento era necesaria porque estábamos saliendo del pozo. Hoy ya creo que llegamos a un nivel donde podemos intentar crecer mas despacio pero en forma sostenida, y no exponernos a un porrazo. Tenemos que conseguir que el principal impulsor de la demanda agregada vuelva a ser la inversión. Eso permitiría llevar la tasa de inflación a un nivel mas sostenible, en ideal no mayor a los 7-8 puntos. Vuelvo a repetir, la apertura financiera no va a elevar mágicamente los niveles de inversión. Durante los 90, la inversión general fue pobre teniendo en cuenta del ritmo de crecimiento de la economía. Sacando los sectores de servicios que crecieron mucho, (debido a la modernización y la alta rentabilidad que otorgaba la moneda fuerte), tanto el sector industrial como el primario estaban bastante estancados. El principal sosten del crecimiento era el déficit público y el consumo. Una combinación nefasta a largo plazo.

Esta un poco exagerado el tema de la compra de dólares del ahorrista argentino. Es cierto que una parte de la fuga de capitales es por eso, pero la mayoría son utilidades de empresas que se sacan de la economía porque no tienen destino de inversión. Sumado a eso muchas transnacionales están sacando la plata para financiar a sus casas matrices por la crisis en el mundo.

Además, teniendo en cuenta el tipo de flotación que tiene brasil, en general es mal negocio ahorrar en dólares para ellos. Las tasas en reales son relativamente altas, y la moneda en períodos normales esta estable o se aprecia. Entonces el que apuesta al dolar pierde. El problema de eso, es que atrae hordas de capitales desde todo el mundo que no encuentran destino y buscan aprovechar el buen rendimiento de una inversión financiera en reales. Y te genera movimientos en la moneda muy violentos. Largos períodos de una lenta apreciación del real, seguidos de una violenta y fugaz depreciación cuando toca un punto límite, como paso en 2011, o en 2008. Como dije antes, el brasileño de a pie ni lo nota, total el tipo se maneja en reales. Pero el sector exportador, especialmente el industrial si sufre mucho esto, y es uno de los motivos de porque brasil esta perdiendo su superávit comercial. Lo ideal en un camino de desarrollo, es que el tipo de cambio real siga un proceso de lenta y constante apreciación, a medida que mejora la productividad de la economía. Y una vez que la economía ya “convergio”, el valor real de tu moneda tiende a estabilizarse.

Y generalmente el crecimiento aumenta la desigualdad, mucho en algunos casos.

Para medir la desigualdad se usan muchos indicadores, aunque el mas popular es el coeficiente de GINI. Ese coeficiente muestra cual es el grado de desigualdad de ingresos en un país. (No de riquezas, ya que los ingresos actuales pueden ser bastante igualitarios, pero la distribución de propiedad y activos entre la población no). Brasil de hecho esta un poco mejor que nosotros, tiene un coeficiente de 0,54 según el banco mundial para el 2009, mientras que nosotros teníamos de 0,46. Cuanto mas cercano a 1, mejor distribuido esta el ingreso. Chile tiene un Gini de 0.52 para 2009 por ejemplo. Igual la comparación directa entre países no es sencilla, porque las fuentes de datos estadísticos se construyen con distintas metodologías. Es mas útil para medir la desigualdad a lo largo del tiempo en un mismo país.

El mayor lastre que tiene Brasil es que todavía le queda bastante camino por recorrer en cuanto a crecimiento puro. En términos de pbi per capita ajustado por paridad de poder adquisitivo, están bastante atrás nuestro. Nosotros tenemos un nivel de 17.736 dólares, y ellos de 11.845 dólares, eso del cálculo de PBI que elaboró el FMI para 2011. Chile por ejemplo tiene un nivel de 16.171, Uruguay de 15.469, y México de 15.121.

Eso es cierto pero hay que tener en cuenta que es de PBI en dólares sin corregir, por lo que no es tan sencillo interpretar esos datos. En 1980, el PBI per cápita argentino era altísimo para la época, algo así como 14000 dólares por cabeza. Pero la apreciación cambiaria real del peso era muy grande en ese momento, debido a toda la guita del exterior que absorbió la dictadura, lo que hizo apreciar el peso, y a la alta inflación. Moneda fuerte y precios muy altos da como resultado un PBI en dólares muy elevado, pero es engañoso ese dato.

De hecho la economía reventó al poco tiempo, cuando los yankees subieron las tasas de interés y se fugaron masivamente los capitales de toda la región. Ya para el 1982 se había derrumbado el PBI, tanto por recesión como por devaluación. Después en los 90 el PBI nuevamente es alto, mas que nada por el 1 a 1, y los altos precios en dólares domésticos. En términos de capacidad de consumo real, que es lo que mide el PPA, no era tan bueno como lo pinta ahi. Por eso prefiero el PBI corregido por PPA, representa mejor la capacidad de consumo de esos ingresos.

Mas allá de eso, los números no mienten en el sentido de que tuvimos una performance desastrosa. Como para no, con todos los quilombos económicos que sufrimos en el medio.